Disney+, HBOMax, Peacock, AppleTV+, Quibi : le déferlement des nouveaux services de SVOD aux États-Unis reconfigure le marché. C’est la fin d’une époque pour Netflix, longtemps seul sur le marché avec des offres compétitives face au câble. Le prix de référence du forfait SVOD pourrait baisser aux États-Unis et obliger Netflix à miser d’abord sur l’international.

« Les acteurs historiques du streaming [entendre Netflix, Hulu et Amazon Prime] réalisent encore 75 à 80 % de leur audience avec du contenu sous licence. Ils doivent changer de modèle pour être moins dépendants de nos contenus ou de ceux de Disney ». Cette citation de John Stankey directeur général de WarnerMedia (voir Les Echos du 20 septembre 2019) résume brutalement le retournement de situation sur le marché américain : de producteurs de contenus pour les pure players du streaming vidéo, les grands studios américains vont se transformer également en distributeurs pour capter l’audience en ligne que Netflix et ses épigones ont su faire émerger. Ce faisant, c’est plus de 70 % de l’audience de Netflix qui risque, sinon de se transférer, du moins de tester les nouveaux services de streaming des studios, mettant fin à la domination sans partage de Netflix sur le marché. En effet, ce dernier semble trop dépendre des studios hollywoodiens dont les droits sont progressivement retirés du marché pour être réservés aux seuls services qu’ils auto-éditent.

À titre d’exemple, la série Friends, détenue par WarnerMedia, le nom donné à l’entité détenue par AT&T depuis le rachat du groupe Time Warner (Voir La rem n°48, p.69), a contribué au succès de Netflix et représente quelque 4,2 % de l’audience du service aux États-Unis, son premier marché en termes de chiffre d’affaires. Elle est ainsi la deuxième série la plus regardée sur le service, juste après The Office. Netflix avait payé les droits de diffusion de Friends 118 millions de dollars en 2015 pour un contrat de quatre ans. En 2019, Netflix a dû payer 100 millions de dollars pour continuer à diffuser Friends. À l’évidence, le rapport de force s’est inversé et c’est le studio, détenteur des droits, qui est désormais en mesure d’imposer une surenchère à Netflix. En 2020, Friends sera diffusé sur le service de streaming que va lancer WarnerMedia, HBO Max, lequel a payé 425 millions de dollars pour les droits, un coût élevé qu’il s’agit de relativiser puisqu’il concerne un règlement interne entre deux entités du même groupe. Netflix perd donc Friends. Certes, Netflix a indiqué début 2020 que la perte de Friends n’a pas eu d’impact sur l’utilisation de son service, les programmes étant substituables. Mais rien ne dit qu’au-delà d’un certain seuil, cette substituabilité pourra être encore invoquée. À partir de 2021, Netflix perdra aussi The Office au profit de NBCUniversal qui doit également lancer son service de streaming. Là encore, le retournement de situation est flagrant : en rendant très populaire The Office, Netflix s’est substitué à la télévision et a renforcé la valeur de cette série qui va désormais se retrouver sur l’un des services de streaming concurrents. Or, The Office et Friends, qui représentent ensemble plus de 10 % de l’audience de Netflix aux États-Unis, sont des séries stratégiques pour le service : s’il est parvenu à convaincre de nombreux Américains de souscrire à son service grâce au lancement régulier de séries de prestige, les originals de Netflix, ces mêmes abonnés passent du temps sur Netflix en regardant de nouveau les programmes anciens des chaînes. Ce temps passé sur Netflix est l’un des meilleurs moyens de fidéliser les abonnés qui ont ainsi le sentiment de rentabiliser le coût de l’abonnement. Netflix pourrait donc perdre ce levier essentiel de fidélisation sur le marché américain. En effet, selon Nielsen, les originals de Netflix, donc les productions dont Netflix détient les droits, ne représentent que 28 % de l’audience du service.

L’après-Netflix a donc sonné et le fondateur du groupe l’a reconnu lors de la présentation des résultats du troisième trimestre 2019, juste avant que n’arrivent sur le marché deux nouveaux concurrents, Apple TV+ et Disney+ : « Si les nouveaux entrants ont de très bons contenus, en particulier des contenus de catalogue [ici, Disney est visé], aucun n’offre la diversité et la qualité des programmes originaux que nous produisons partout dans le monde ». Il y aura donc un après-Netflix, mais cet après se fera aussi avec Netflix. L’après-Netflix, c’est la fin d’un modèle sur le marché américain, où Netflix a été longtemps seul, avec pour véritable concurrents les chaînes câblées dont il a capté facilement les abonnés avec ses tarifs peu élevés, le phénomène du cord-cutting s’accentuant de jour en jour aux États-Unis (voir La rem n°45, p.74). En effet, perçu d’abord comme une alternative à la location de DVD, donc comme un moyen de valoriser les fonds de catalogue, Netflix a pu pendant longtemps s’alimenter auprès des studios qui lui cédaient des droits sur d’anciens programmes pour des coûts relativement modestes, réservant aux chaînes payantes les programmes plus récents et plus chers. Cette lecture du marché s’est très vite révélée erronée : Netflix n’est pas seulement parvenu à augmenter la durée de vie des programmes, il a modifié également la manière de les regarder, et il a imposé l’idée que la vidéo à la demande pouvait se facturait entre 8 et 10 fois moins cher qu’un bouquet de chaînes, soit environ 10 dollars par mois.

Il reste que Netflix n’a pas encore tout à fait révolutionné la distribution et la production puisque ce sont bien les séries « feuilletonnantes », à l’instar de Friends, conçues d’abord pour une diffusion à la télévision, de semaine en semaine et de saison en saison, qui constituent le socle de son audience et la part de sa consommation routinière. Les originals sont l’argument marketing qui sert à l’inverse à capter de nouveaux abonnés et à maintenir leur engagement (voir La rem n°50-51, p.89). Netflix le sait. Voyant les studios récupérer progressivement leurs droits, Netflix n’investit plus seulement dans des originals qui font l’événement ou qui ciblent des tranches d’âge particulières et explorent des thèmes non traités à la télévision, le premier Netflix ayant constitué son audience auprès des jeunes actifs facilement enclins à se passer de la consommation linéaire de programmes. Il débauche désormais les producteurs qui, à la télévision, ont construit leur succès sur la série feuilletonnante, celle qui fédère un public plus large et plus familial : un accord de production a été passé avec Shonda Rhimes, à l’origine de Grey’s Anatomy ou encore avec David Benioff et Dan Weiss à l’origine de Game of Thrones sur HBO. En effet, l’avenir de Netflix aux États-Unis va désormais se jouer catalogue contre catalogue, parce que tous les grands studios ont ou vont lancer leur service de streaming vidéo. La période est en partie révolue où le principal argument commercial de Netflix était de proposer de substituer un mode de distribution à des tarifs abordables, le streaming vidéo, aux très chères offres des chaînes du câble. Netflix devra donc faire la preuve de la pertinence de son offre par rapport à des concurrents directs. C’est tout le sens de la remarque de Reed Hastings, PDG de Netflix, lors de la présentation des résultats du troisième trimestre : il prend acte de la puissance de Disney, des moyens aussi de ses concurrents, notamment si l’on y inclut AppleTV+, tout en espérant encore éviter un peu cette concurrence.

Si le marché américain va devenir plus difficile, Netflix a encore une carte à jouer dans le reste du monde où il est déjà présent et où il a commencé à développer la production de contenus locaux comme alternative à la production américaine : en Inde, en France, en Italie, en Espagne, en Allemagne, Netflix fait connaître ses investissements dans la production locale et s’est mis en mesure, notamment en Europe, de respecter les quotas d’œuvres européennes dans son catalogue que la nouvelle directive Services de médias audiovisuels impose (voir La rem n°49, p.13). Netflix tente également de préempter le marché, notamment en Europe, où aucune plateforme de SVOD n’a su s’imposer (ce qui n’est pas le cas de l’Inde avec la présence de Hotstar, un service de 21st Century Fox désormais contrôlé par Disney – voir La rem n°48, p.73). Le groupe multiplie également les accords de distribution, tel l’accord signé avec Canal+ en France (voir supra), ou encore avec Sky au Royaume-Uni, afin de toucher le plus rapidement possible le plus grand nombre possible de clients.

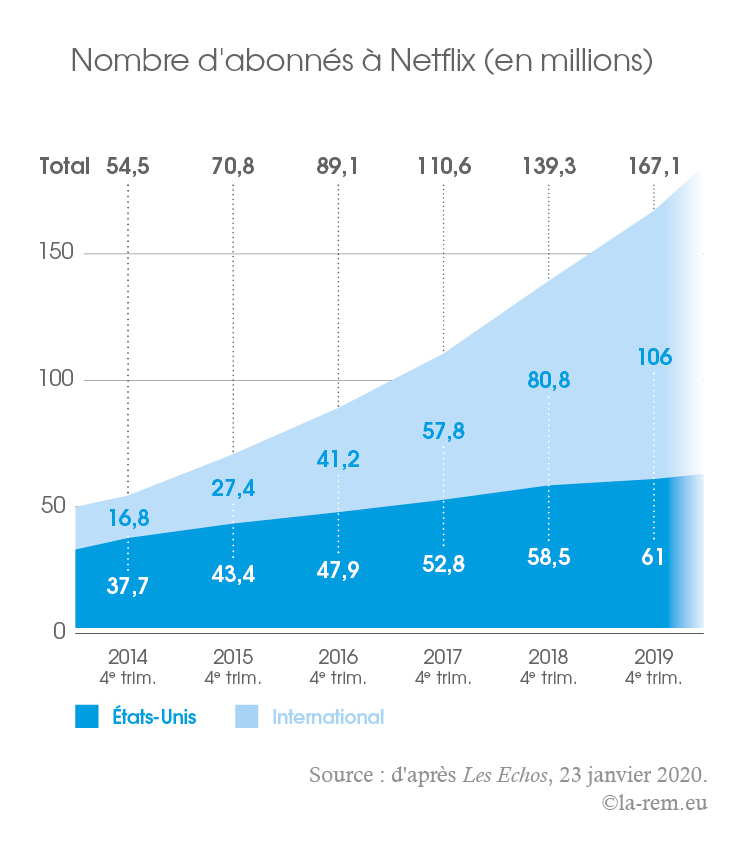

Ce repositionnement stratégique, qui anticipe un recul sur le marché américain et un développement ailleurs dans le monde, a été illustré le 17 décembre 2019 par un document transmis à la SEC, le gendarme boursier aux États-Unis, dans lequel Netflix a divulgué pour la première fois la répartition des ses abonnés dans le monde. Sur ses 160 millions d’abonnés fin 2019, Netflix en compte 67 millions en Amérique du Nord dont 60 millions sur le seul marché américain. Dans cette zone, le nombre d’abonnés a progressé de 23 % entre 2017 et le troisième trimestre 2019. C’est beaucoup mais bien moins qu’à l’international : avec 47 millions d’abonnés dans la zone Europe, Moyen-Orient, Afrique, Netflix affiche sur la même période une croissance de 140 % de son nombre d’abonnés ; l’Amérique latine représente 30 millions d’abonnés et une croissance de 90 % quand l’Asie-Pacifique représente 15 millions d’abonnés et une croissance de 208 %. Ces tendances se sont encore accentuées au quatrième trimestre 2019, le premier où Netflix a dû faire face à Apple TV+ et Disney+ sur le marché nord-américain. Le constat est sans appel : seulement 550 000 nouveaux abonnés de plus au Canada et aux États-Unis – soit une décélération très forte de la croissance de Netflix en Amérique du Nord – et plus de 8 millions dans le reste du monde, l’international représentant ainsi 90 % de la croissance du nombre d’abonnés, passé symboliquement au-dessus des 100 millions dans le monde, contre 61 millions aux États-Unis.

La croissance du service est donc tirée par les marchés étrangers mais pas nécessairement sa rentabilité : en Amérique du Nord, un abonné paye en moyenne 12,5 dollars par mois, contre 10 dollars en Europe, 8 dollars en Amérique latine et 9 dollars en Asie-Pacifique. Ce sont donc les abonnés américains qui financent le déploiement de Netflix à l’échelle internationale. Et c’est précisément sur ce point que de nouvelles concurrences menacent Netflix : aux États-Unis, le choix du consommateur se fera catalogue contre catalogue, mais aussi en fonction du coût du service. L’après-Netflix est donc également la fin du tarif de référence à 10 dollars par mois pour la SVOD.

C’est Netflix qui, le premier, est à l’origine de cette évolution. Profitant de sa domination écrasante sur le marché de la SVOD, Netflix contrôlant 87 % du marché américain de la SVOD en 2019 (contre 90 % en 2014), le groupe a augmenté ses tarifs, sans que cela se traduise par des désabonnements massifs ; seul un léger repli du nombre d’abonnés ayant été constaté au second trimestre 2019 expliqué aussi par l’absence de nouveaux originals à fort succès. Début janvier 2019, l’abonnement de référence (deux écrans) est ainsi passé à 12,99 dollars aux États-Unis, l’abonnement de base étant à 8,99 dollars et l’abonnement premium à 15,99 dollars. L’Europe a suivi : en juin 2019, l’abonnement de référence est passé à 11,99 euros en France, l’augmentation étant régulière puisque le coût de l’abonnement à Netflix a augmenté de 33 % depuis 2014, date du lancement du service dans l’Hexagone. Il s’agit, avec ces hausses, de financer l’élargissement du catalogue et l’amélioration des services de recommandation, Netflix devant justifier auprès de ses actionnaires ses investissements massifs estimés à 15 milliards de dollars en 2019. Mais ces hausses ne s’imposent aux clients que dans la mesure où ces derniers considèrent qu’il n’y a pas d’alternative crédible et plus abordable. C’est cette alternative que tentent d’imposer Disney et WarnerMedia sur le marché américain et, dans une moindre mesure, des nouveaux services comme AppleTV+ à l’échelle mondiale, ou encore Quibi, qui mise sur le format court. À chaque fois, c’est moins la domination de Netflix sur le marché de la SVOD qui est remise en question que la pérennité de son modèle économique, si toutefois Netflix devait laisser filer vers les concurrents un peu trop d’abonnés qui contribuent à amortir le financement de son déploiement planétaire.

Annoncé depuis deux ans, le service de SVOD de Disney a finalement été lancé le 12 novembre 2019 aux États-Unis, au Canada ainsi qu’aux Pays-Bas. Son internationalisation est annoncée pour 2020 avec un lancement dans plusieurs pays européens le 24 mars 2020, dont la France. Baptisé Disney+, il s’impose à l’évidence comme une alternative à Netflix pour le catalogue, d’abord parce que son offre est pléthorique, ensuite parce qu’elle vise un public familial, alors que Netflix multiplie les genres et les cibles. Pour son lancement aux États-Unis, Disney+ offre plus de 500 films et 7 500 épisodes de séries : parmi les films, les productions des studios Pixar (sauf le dernier ToyStory) et tous les films Star Wars. Dès décembre 2019, Avengers : Endgame, le film le plus rentable de l’histoire du cinéma, plus gros succès du box-office cette année, était également disponible sur Disney+. Mais il s’agit ici d’un catalogue classique, composé de films de cinéma, déjà diffusés en salle, de séries comme Les Simpson, déjà diffusés à la télévision. Disney+ joue également la carte des originals, à l’instar de Netflix : pour son lancement, The Mandalorian, première série inspirée de la saga Star Wars, était en ligne. Disney se donne donc les moyens de recruter un public curieux grâce à des nouveautés en même temps qu’il espère pouvoir le fidéliser avec un catalogue très familial qui s’adapte à une consommation plus routinière de programmes. C’est que Disney a des atouts inverses de Netflix : il dispose d’une vraie profondeur de catalogue mais produit peu, quelques films par an, principalement en déclinant à l’infini ses licences, et il n’a pas l’habitude de produire une large palette de contenus, des séries de prestige aux séries locales en passant par les films d’auteur. L’enjeu pour Disney sera donc de fidéliser ses abonnés les plus avides de nouveautés.

Pour s’assurer de leur fidélité, Disney a tout fait pour que les arbitrages budgétaires des foyers jouent en sa faveur. C’est là la véritable rupture dans son service : facturé 6,99 dollars par mois, il est deux fois moins cher que Netflix. Pour ceux qui seraient prêts à débourser 12,99 dollars, le montant d’un abonnement standard à Netflix, Disney propose Disney+, mais également ESPN+, son service de sport à la demande, ainsi que la version de Hulu avec publicité, le service de SVOD issu des majors et pensé pour un public adulte dont Disney a désormais pris le contrôle. En effet, après le rachat de la Fox, Disney a vu sa participation dans Hulu passer de 30 à presque 60 %. Parce qu’il a gagné à cette occasion le contrôle du service de SVOD, ses autres actionnaires, minoritaires, ont choisi de céder leurs parts, Disney s’en portant systématiquement acquéreur. AT&T, qui contrôle WarnerMedia, a annoncé, le 16 avril 2019, avoir cédé à Disney sa participation de 9,5 % dans Hulu pour 1,43 milliard de dollars. Un mois plus tard, Disney s’entendait avec Comcast qui détient les 33 % de capital restant dans Hulu pour une cession de ses parts à l’horizon 2024, Hulu étant valorisé à cette occasion 27,5 milliards de dollars. Le service est devenu stratégique : au premier trimestre 2019, sa croissance sur le marché américain a été plus importante que celle de Netflix, ce qui lui a permis d’atteindre 28 millions d’abonnés au cours du second semestre. Disney va donc bénéficier de cette dynamique en intégrant Hulu dans son bundle avec ESPN+ et Disney+, Hulu étant une véritable alternative à Netflix en termes de contenus, avec notamment des séries de prestige comme La Servante écarlate. Quant à l’offre sportive d’ESPN, elle permet à Disney de se différencier aussi de la future offre de WarnerMedia, HBO Max, laquelle disposera d’un catalogue gigantesque de séries et de films mais pas de compétitions sportives. Certes, l’offre d’ESPN+ ne comporte pas les compétitions prestigieuses, réservées à la chaîne ESPN, mais le service se distingue sur des sports peu représentés à la télévision classique, ESPN+ diffusant par exemple les compétitions d’ultimate fighting.

Il reste que le choix de Disney de proposer un abonnement à 6,99 et un autre à 12,99 dollars sur le territoire américain est d’abord une remise en question complète du modèle économique de Netflix parce que c’est la rentabilité de son concurrent qui est attaquée si d’aventure le prix de référence des offres de SVOD aux États-Unis devait être amené à baisser. S’ajoute à cela la compétition entre services de SVOD pour attirer les meilleurs talents, ce qui génère une inflation des prix des contrats avec les producteurs. Netflix a ainsi révélé que ses coûts de production avaient augmenté de 30 % en un an. S’il doit en même temps se résoudre à une baisse des prix des abonnements ou à une perte d’abonnés, Netflix risque d’être victime d’un effet de ciseau. La dette de Netflix est ainsi passé de 6,5 milliards de dollars en 2018 à 14,7 milliards de dollars fin 2019. Elle ne pourra donc pas augmenter indéfiniment à ce rythme. De son côté, Disney ne devrait pas perdre d’argent en imposant ce nouveau standard parce que la rentabilité de Disney+ devrait être supérieure à celle de son activité DVD à laquelle elle se substitue. Le service contribuera par ailleurs à la notoriété des licences du groupe, amorties sur de nombreux marchés annexes, dont les lucratifs parcs à thèmes, en même temps que son bundle va développer l’audience, et donc les recettes publicitaires de Hulu.

En s’internationalisant, Disney+ fera également face à Netflix dans d’autres pays mais, à l’exception de l’Europe où les tarifs des abonnements sont également élevés, le différentiel devrait être moins pénalisant pour Netflix. Enfin, en Europe, l’offre de Disney+ sera dégradée, comparée aux États-Unis, car les films Disney n’y seront disponibles qu’après l’épuisement des différentes fenêtres de diffusion. Ainsi, la chronologie des médias impose en France un délai de 36 mois après la sortie en salle. De ce point de vue, le développement accéléré de Netflix à l’échelle internationale doit être interprété comme un repositionnement stratégique : Disney devrait reprendre la main sur le marché américain, un marché essentiel pour lui parce que ses chaînes y génèrent encore plus de chiffre d’affaires que ses activités de cinéma, pourtant puissantes dans le monde ; sur le plan international, le déploiement de Netflix pénalisera surtout les chaînes locales qui, à l’inverse de Disney, n’ont pas le catalogue et les moyens financiers d’opposer une forte résistance. D’ailleurs, les premiers chiffres disponibles semblent confirmer cette tendance qui fait de Disney le moteur actuel du marché américain de la SVOD. En 48 heures, Disney+ a engrangé 10 millions d’inscrits à son service dont la première semaine est proposée gratuitement. Fin novembre 2019, soit après seulement deux semaines de commercialisation, le cabinet Cowen & Co estimait à déjà 24 millions le nombre d’abonnés américains à Disney+, soit l’équivalent de 40 % de la base des 60 millions d’abonnés de Netflix aux États-Unis. Souvent, ces abonnés le sont aussi à Netflix, mais à ce rythme l’inversion des courbes devrait être rapide.

Aux États-Unis, Netflix pourrait être concurrencé par HBO Max, la nouvelle offre de SVOD que WarnerMedia s’apprête à lancer. Avec un abonnement annoncé à 14,99 dollars par mois, HBO Max sera l’offre la plus chère sur le marché américain parce qu’elle inclura les productions de HBO, la chaîne étant facturée 14,99 dollars en streaming. C’est tout le pari de WarnerMedia : pour le même prix que HBO Now, offrir en plus des originals et l’immensité du catalogue de Warner, le plus important parmi ceux des majors, Friends, South Park, les licences Matrix et Le Seigneur des anneaux. En tout, le catalogue de HBO Max, qui doit être lancé aux États-Unis en mai 2020, comptera 10 000 heures de programmes à son lancement. WarnerMedia a annoncé également investir 4 milliards de dollars dans de nouvelles productions, HBO Max devant accueillir pour son lancement une nouvelle série, House of the Dragon qui viendra compléter la saga de Game of Thrones. C’est donc une stratégie haut de gamme qui est tentée ici parce que WarnerMedia, à l’inverse de Disney qui amortit ses licences ailleurs qu’à la télévision, dépend principalement de ses activités de distribution pour se rémunérer. Comme Netflix, WarnerMedia n’a pas la possibilité de trop baisser le prix de son abonnement parce qu’il prendrait ainsi le risque de menacer le parc actuel d’abonnés à HBO. De ce point de vue, HBO Max fait le pari de la créativité pour justifier ses tarifs élevés, ce qui devrait limiter le nombre de ses abonnés aux gros consommateurs de programmes. Pourtant, HBO Max a de grandes ambitions puisque le service vise 50 millions d’abonnés aux États-Unis en 2024, soit presque autant que Netflix aujourd’hui, et de 75 à 90 millions d’abonnés dans le monde en 2025. Pour cela, il lui faudra probablement proposer des abonnements meilleur marché, une offre en partie financée par la publicité, à l’instar de Hulu, ayant été évoquée. En effet, les places sur le marché américain risquent d’être de plus en plus chères : après les pionniers, Netflix et Amazon Prime, les années 2019-2020 auront été celles de la banalisation. Outre HBO Max et Disney+, Comcast devrait lancer également au printemps son service de SVOD, Peacock, qui s’appuiera sur le catalogue de NBC Univseral qu’il contrôle. Des offres payantes alternatives émergent également avec AppleTV+ et Quibi, en même temps que l’AVOD (advertising supported video on demand – vidéo à la demande avec publicité) commence à rencontrer son public.

Annoncé en mars 2019 (voir La rem n°50-51, p.60), le service de SVOD d’Apple a été lancé le 1er novembre 2019. Parce qu’Apple est d’abord un groupe technologique qui distribue un écosystème à l’échelle planétaire, son service AppleTV+ était immédiatement disponible dans cent pays afin de toucher aussi rapidement que possible la base de 1,4 milliard de terminaux Apple installés. L’essaimage du service dans la communauté Apple devrait par ailleurs être facilité par sa mise à disposition gratuite pendant un an pour tous les nouveaux acheteurs de matériel Apple. Pour les autres, le coût de l’abonnement est très bon marché. Aux États-Unis, il en coûte 4,99 dollars par mois. Plusieurs raisons expliquent ce tarif très compétitif. L’offre d’AppleTV+ est limitée, le groupe ne disposant pas au préalable d’un catalogue déjà constitué. AppleTV+ mise donc sur des séries et des shows de prestige, donc une offre exclusive, pour satisfaire d’abord une cible plutôt CSP+, celle-là même qui achète ses matériels. À son lancement, le catalogue ne comportait ainsi que sept séries, un documentaire et une émission littéraire incarnée par Ophra Winfrey. Cette offre est limitée mais, en se renforçant progressivement, elle peut se révéler suffisante pour une consommation normale de contenus audiovisuels quand le binge watching popularisé par Netflix est hautement chronophage. Enfin, le tarif d’AppleTV+ est peu élevé parce qu’Apple utilise ses services pour renforcer l’intérêt de son écosystème et soutenir ses ventes de terminaux. Même si AppleTV+ doit contribuer au développement du chiffre d’affaires du groupe dans les services, le cœur de l’activité reste bien la vente de terminaux et ce sont les services, accessibles et bon marché, qui donnent à ces mêmes terminaux de la valeur. De ce point de vue, AppleTV+ s’inscrit dans un écosystème où les dépenses de production pour alimenter l’offre pourront être amorties à l’intérieur d’un périmètre plus large, le modèle étant ici celui d’Amazon Prime, qui utilise l’offre culturelle en ligne pour développer son activité de e-commerce. Comme Amazon, Apple pourrait être tenté par une offre de type bundle et regrouper dans un unique abonnement AppleTV+, mais aussi Apple Music, Arcade, AppleNews+, iCloud. Ce serait un moyen de fidéliser encore davantage les utilisateurs de ses terminaux mais aussi un moyen de disposer d’une véritable alternative face aux spécialistes qui ne peuvent se positionner que sur la SVOD, Netflix mais aussi Disney, HBO Max ou Peacock.

Cette stratégie de contournement de l’offre spécialisée en SVOD est celle retenue par Quibi, service de streaming dédié aux seuls écrans des smartphones, qui sera lancé aux États-Unis en avril 2020 et facturé 8 dollars par mois ou 5 dollars avec publicité. Ici, une spécialisation en remplace une autre, le service s’appuyant sur un catalogue de 175 films et émissions, tous des originals, découpés en séquences de 4 à 10 minutes pour une consommation morcelée en mobilité. Le pari est risqué car les offres de SVOD pour smartphones peinent à trouver leur public, Verizon ayant renoncé à son service aux États-Unis comme Canal+ (Studio+) et BlackPills en France. En effet, sur le format court, YouTube, Instagram, Snapchat ou TikTok dominent et renouvellent autrement la consommation de programmes vidéo en proposant de nouveaux formats très éloignés des canons de la production audiovisuelle et cinématographique. Or c’est elle qui justifie le prix des services de SVOD qui, s’ils ont diversifié les genres et contribué au développement de la série pour mieux répondre à la demande dans toute sa diversité, n’ont pas fondamentalement remis en question les codes qui sont ceux du grand écran. Il reste que l’AVOD (Advertising supported Video on Demand – VOD avec publicité se développe également pour les programmes de télévision, répondant ainsi aux pratiques de consommation à la demande, mais sans la barrière de l’abonnement, qui reste réservé aux catalogues prestigieux. Aux États-Unis, des services d’AVOD comme Tubi ou PlutoTV, ce dernier ayant été racheté par Viacom, comptent déjà 20 millions d’utilisateurs. Et Comcast est en négociation avec le service gratuit Xumo pour le racheter, le premier câblo américain ayant fait savoir qu’il envisageait également une version gratuite de Peacock, avec beaucoup de publicité et un catalogue restreint.

Sources :

- « AT&T cède sa participation dans Hulu », Adrien Lelièvre, Les Echos, 17 avril 2019.

- « Hulu, la pépite du streaming vidéo sur laquelleDisney veut mettre la main », Anaïs Moutot, Les Echos, 29 avril 2019.

- « Disney s’empare de Hulu », Caroline Sallé, Le Figaro, 16 mai 2019.

- « Netflix augmente ses prix en France », Caroline Sallé, Le Figaro, 21 juin 2019.

- « Netflix perd « The Office » dans un contexte de concurrence accrue », Nicolas Rauline, Les Echos, 27 juin 2019.

- « Netflix en perte de vitesse », Anaïs Moutot, Les Echos, 19 juillet 2019.

- « Disney rassemble ses abonnements vidéo pour mieux contrer Netflix », Chloé Woitier, Le Figaro, 8 août 2019.

- « Disney marie séries, films, télé et sport pour concurrencer Netflix », Nicolas Madelaine, Les Echos, 8 août 2019.

- « Les créateurs de « GoT » chez Netflix », Jonathan Roisin, Nicolas Madelaine, Les Echos, 9 août 2019.

- « Contenus, prix : Disney veut frapper fort face à Netflix », N. M., Les Echos, 26 août 2019.

- « Vingt-cinq ans après sa première diffusion, le succès de « Friends » ne se dément pas », Nicolas Rauline, Les Echos, 20 septembre 2019.

- « La guerre du streaming fait flamber le prix des séries télé », Nicolas Rauline, Les Echos, 24 septembre 2019.

- « Netflix : le calme avant la tempête », Caroline Sallé, Le Figaro, 18 octobre 2019.

- « Netflix engrange des abonnés avant la grande bataille du streaming », Véronique Le Billon, Les Echos, 18 octobre 2019.

- « HBO Max vise le haut de gamme du marché du streaming », Nicolas Rauline, Les Echos, 31 octobre 2019.

- « Warner rejoint la bataille du streaming avec HBO Max », Chloé Woitier, Le Figaro, 31 octobre 2019.

- « Apple lance aujourd’hui son offre de streaming vidéo », Caroline Sallé, Le Figaro, 1er novembre 2019.

- « Apple lance son offensive dans le streaming vidéo », Anaïs Moutot, Les Echos, 4 novembre 2019.

- « Avec Disney+, le streaming entre dans une nouvelle ère », Nicolas Rauline, Les Echos, 12 novembre 2019.

- « Démarrage en fanfare pour Disney+, qui compte déjà 10 millions d’utilisateurs inscrits », N. R., Les Echos, 14 novembre 2019.

- « L’Inde, l’autre terrain d’affrontement entre Netflix et Disney dans le streaming vidéo », Nicolas Richaud, Les Echos, 9 décembre 2019.

- « Fragilisé aux États-Unis, Netflix mise à fond sur l’international », Caroline Sallé, Le Figaro, 18 décembre 2019.

- « Disney+ aurait recruté 24 millions d’abonnés », Caroline Sallé, Le Figaro, 20 décembre 2019.

- « Comcast proche de s’offrir le service de VOD gratuite Xumo », Basile Dekonink, Les Echos, 30 décembre 2019.

- « Quibi, le streaming version mini voit grand », Caroline Sallé, Le Figaro, 10 janvier 2020.

- « CES 2020 : Quibi s’arme face aux géants du streaming vidéo », Anaïs Moutot, Les Echos, 10 janvier 2020.

- « Streaming vidéo : la revanche du gratuit », Caroline Sallé, Le Figaro, 17 janvier 2020.

- « Guerre du streaming : Netflix très en avance à l’international », Nicolas Madelaine, Les Echos, 23 janvier 2020.