Media ownership : towards Pan-European groups ?, Observatoire européen de l’audiovisuel, Gilles Fontaine and Deirdre Kevin, juin 2016.

L’Observatoire européen de l’audiovisuel a publié en juin 2016 un premier rapport sur les groupes de médias paneuropéens, rapport rédigé à partir d’informations issues de la base de données MAVISE, qui contient les profils de quelque 3 000 entreprises et 4 000 chaînes de télévision européennes.

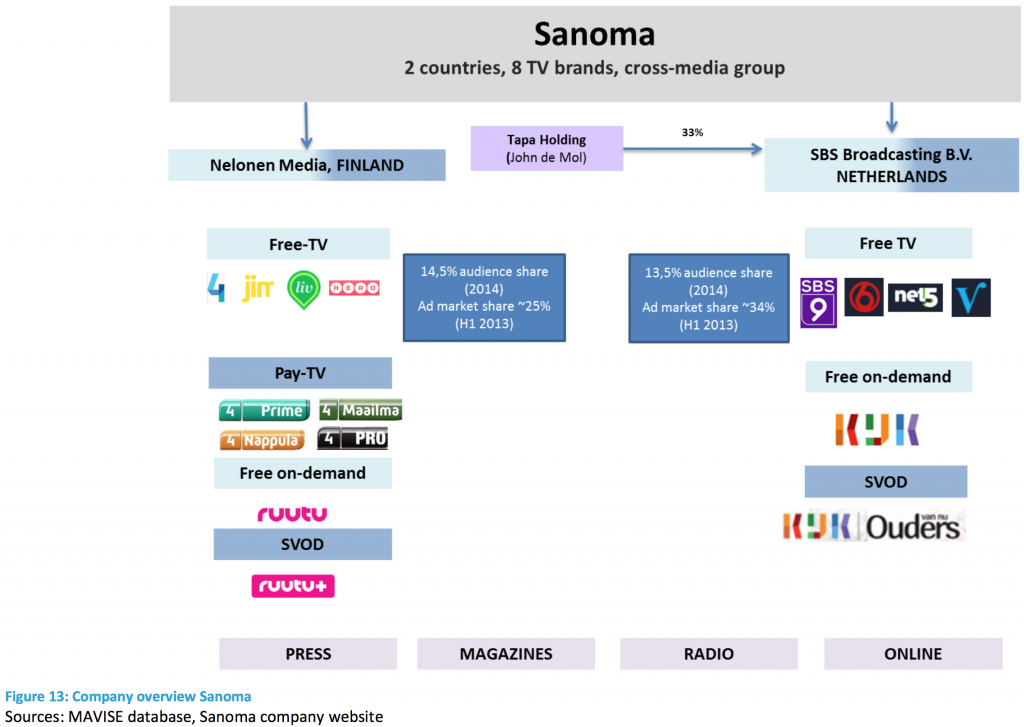

Très complet, le rapport s’attache à repérer les tendances de concentration sur les marchés de la diffusion et de la distribution audiovisuelle, le développement de la concentration des audiences en Europe, ainsi que la concentration des télévisions à péage. Est ensuite dressé le portrait du marché paneuropéen des médias audiovisuels à travers les diffuseurs multi-pays (multi-country broadcasters) comme RTL, MTG ou Sanoma, les groupes paneuropéens de marques de chaînes (pan-European channel brand groups) comme Discovery, Viacom ou Time Warner, et les distributeurs de services audiovisuels comme Sky, Deutsche Telekom ou Vivendi. En conclusion, le rapport dresse le portrait économique détaillé d’une quinzaine de groupes audiovisuels.

La première section s’intéresse à la concentration des marchés nationaux concernant le marché des audiences à la télévision et, à partir de l’analyse des portefeuilles d’abonnés, la concentration du marché de la télévision payante.

Ainsi, l’analyse du poids des principaux groupes sur le marché des audiences TV en Europe fait apparaître que, parmi un panel de trente pays européens, les deux plus importants groupes de broadcasting détiennent en moyenne 51 % de part d’audience et 64 % pour les trois premiers groupes. Mais la concentration varie grandement selon les pays : en Autriche, les trois premiers groupes ne détiennent que 30,3 % de l’audience alors qu’au Portugal ils en détiennent 82,9 %.

La fragmentation des audiences due à la multiplication du nombre de chaînes TV a légèrement érodé la concentration depuis quatre ans. En moyenne, la part de marché cumulé des quatre principales chaînes de télévision a baissé de 4,3 % entre 2011 et 2014, mais celle incluant tous les principaux groupes n’a baissé que de 1,8 % pendant la même période, indiquant que les grands groupes de broadcasting ont lancé, à moins qu’ils aient racheté, des chaînes de télévision de niche afin de compenser la perte d’audience de leurs chaînes principales.

Concernant le développement de la concentration dans le domaine de la télévision payante en Europe, sur un panel de 27 pays européens, les deux premiers groupes audiovisuels détiennent en moyenne 42 % des abonnés, et les trois premiers, 68 %. Encore une fois, le rapport précise bien que la concentration varie beaucoup selon les pays. Celle des trois premiers groupes n’atteint que 50 % des abonnés en Autriche mais atteint jusqu’à 100 % à Chypre, en Grèce, en Irlande, en Italie et à Malte.

Le marché paneuropéen de l’audiovisuel se partage entre deux types d’acteurs : les diffuseurs multi-pays (multi-country broadcasters) comme CEME, RTL ou Sanoma et les groupes paneuropéens de marque de chaînes (pan-European channel brand groups), comme Discovery, Viacom ou Time Warner.

Les diffuseurs multi-pays sont des groupes qui détiennent des chaînes de télévision généralistes, sur un marché national dont ils captent une part importante du marché. La stratégie de ces grands groupes consiste à créer ou acheter des chaînes de télévision dans d’autres pays. La plupart de ces groupes ont également développé des chaînes de niche, gratuites ou payantes, sur le câble, le satellite ou les plates-formes de télévision sur IP. Certaines sont des entreprises européennes alors que d’autres sont des filiales de groupes américains.

Ces entreprises sont constamment à la recherche de nouveaux marchés à conquérir parce que leur propre marché national devient mature. Les stratégies dépendent également des opportunités, comme par exemple RTL, établi dans un pays sans radio de service public, qui a pu se développer en une entreprise très solide bien avant que le marché européen ne se libéralise, et qui a donc profité de la privatisation de l’audiovisuel en Belgique, aux Pays-Bas, en Allemagne et en France. Ces stratégies d’expansion s’appuient sur les économies d’échelle générées tant sur la production que sur l’acquisition de contenus, sur l’achat de droits ou encore sur la vente de publicité. Parmi les défis qui attendent ces diffuseurs multi-pays figurent le vieillissement de leur audience, la concurrence de plus en plus féroce sur le marché des revenus publicitaires, la nécessité de développer une présence en ligne et les crises financières et économiques.

Les groupes de marques paneuropéens (pan-European brand groups) ont tendance à avoir une gamme de marques de niche qui sont disponibles dans toute l’Europe. Ce sont souvent des filiales de grands groupes de médias américains. Contrairement aux groupes de diffusion multi-pays, ces groupes paneuropéens s’établissent dans un ou deux pays européens, souvent le Royaume-Uni, la République tchèque, les Pays-Bas, et dans une moindre mesure l’Espagne et la Bulgarie, à partir desquels ils licencient leurs chaînes pour une diffusion dans toute l’Europe. Ces groupes sont également à la recherche permanente de marchés en croissance parce que leur propre marché national est arrivé à maturité. Ils sont particulièrement actifs en Europe et n’hésitent pas à prendre une participation dans des groupes de diffusion multi-pays, comme Time Warner, qui en 2015 a pu augmenter ses investissements à hauteur de 50 % dans le groupe CEME. Ou encore Discovery qui a acquis en 2013 les chaînes nordiques SBS de ProSiebenSat1. Comme leurs concurrents, ces groupes doivent tout à la fois faire face à un changement d’habitude de leur audience, ainsi qu’à la baisse de leur audience linéaire.

Sur le marché de la distribution de chaînes de télévision par câble, par satellite ou par la télévision sur IP, de nombreux acteurs opèrent déjà à un niveau paneuropéen. Il y a seulement dix ans, le marché du câble en Europe était très diversifié et principalement analogique. En 2006, seuls 31 % des foyers câblés dans l’Union européenne l’étaient par câble numérique. Fin 2014, ce chiffre passait à 55 %. Les stratégies actuelles de ces grands groupes, qui se sont fortement consolidés depuis 2010, visent à s’adapter au changement de consommation des contenus et à faire face à la concurrence des acteurs en ligne qui déploient des services OTT (Over The Top : en français « service par contournement » ou « offre hors du fournisseur d’accès à l’internet »).

Le rapport dresse enfin le portrait économique de quinze des acteurs paneuropéens les plus importants – six parmi les quinze premiers groupes de distribution – Deutsche Telekom AG (7 millions d’abonnés à la télévision payante), Liberty Global Group (23 millions), Orange (7,6 millions), Sky Plc (20 millions), Viasat (1,2 million) et Vivendi (13 millions). Et neuf parmi les quatorze premiers groupes de diffusion audiovisuelle : 1st Century Fox, Discovery Communications, the Modern Times Group, le groupe RTL, Sanoma, Time Warner, Viacom Inc., Vivendi et Walt Disney. Pour chacun d’eux, une analyse de leur stratégie est accompagnée d’un graphique comme celui de Sanoma présenté ci-dessous.

Si le rapport de l’Observatoire met parfaitement en lumière la domination et le niveau de concentration d’une quinzaine de grands groupes en Europe, tant sur la production et la distribution audiovisuelle que sur la télévision à la demande. Il insiste aussi sur le fait que ces phénomènes de concentration sont loin de se généraliser et qu’ils varient considérablement selon les pays.

Si le rapport de l’Observatoire met parfaitement en lumière la domination et le niveau de concentration d’une quinzaine de grands groupes en Europe, tant sur la production et la distribution audiovisuelle que sur la télévision à la demande. Il insiste aussi sur le fait que ces phénomènes de concentration sont loin de se généraliser et qu’ils varient considérablement selon les pays.