Si Comcast a renoncé à s’emparer de 21st après une surenchère face à Disney, il n’a pas désarmé dans son OPA sur Sky, ravissant à Disney le contrôle de l’ex-joyau de la famille Murdoch.

Après avoir été chahutées une première fois en 2015 après l’annonce par Disney d’une légère baisse du nombre d’abonnés à sa chaîne sportive ESPN, les valeurs des groupes américains de médias sont désormais sous la menace permanente de Netflix et du cord cutting. Les Américains abandonnent leurs abonnements aux chaînes du câble, pénalisant les groupes de médias qui les éditent et les câblo-opérateurs qui les distribuent. Cette menace est sérieuse et les perspectives des médias sont sombres : certains se font racheter, tel Time Warner qui a rejoint AT&T, quand d’autres abandonnent, à l’instar de 21st Century Fox, dont Rupert Murdoch a choisi de se débarrasser alors même que le groupe était pressenti comme acteur de la consolidation annoncée du marché.

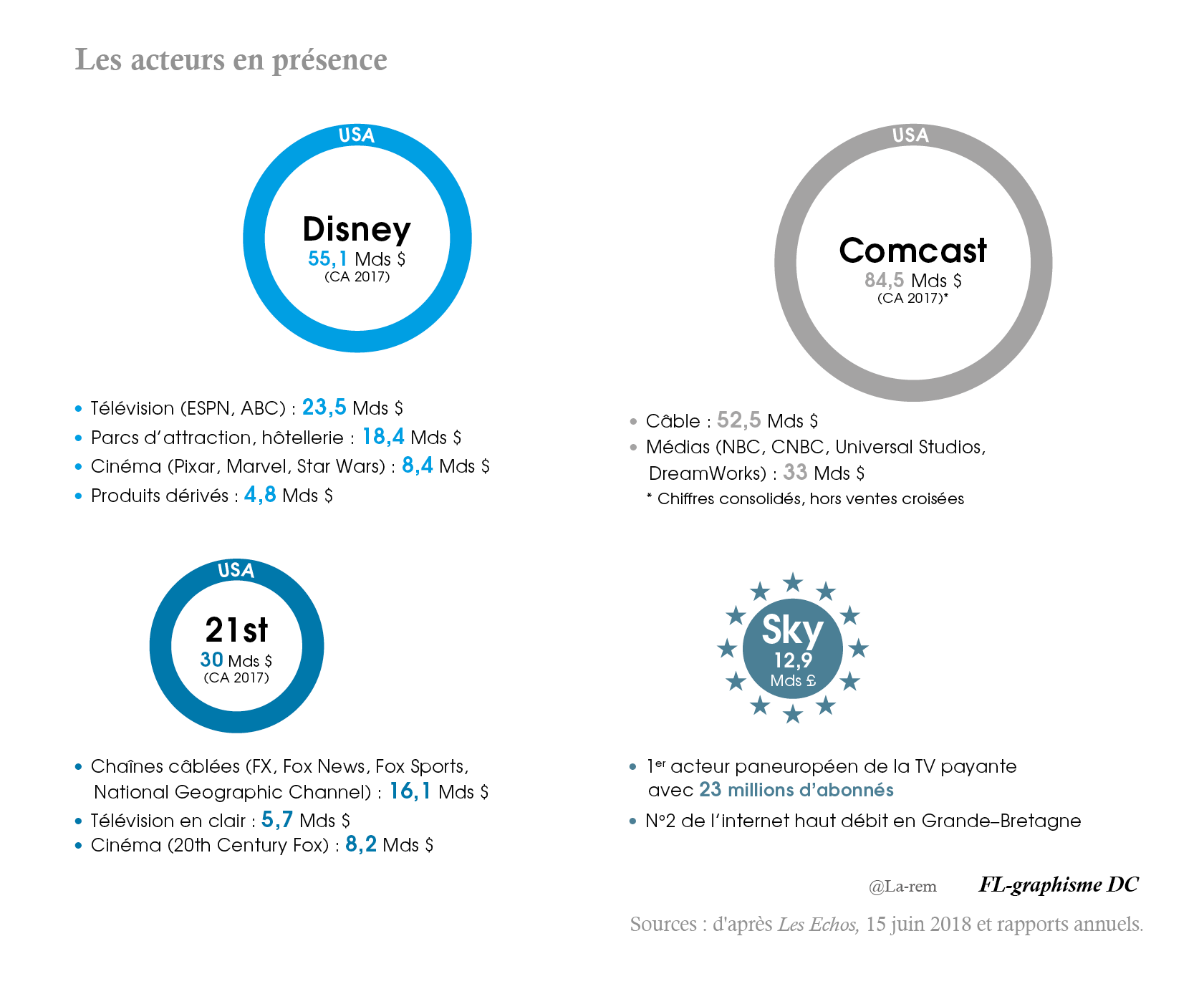

Il ne reste plus ainsi qu’un seul grand groupe de médias aux États-Unis qui semble en mesure de ne pas tomber sous la dépendance des câblos ou des commandes de Netflix ou d’Amazon. Ce groupe s’appelle Disney, qui pour l’instant, doit ses bonnes performances à ses franchises (sorti en avril 2018, le film Avengers : Infinity War a généré plus de deux milliards de dollars dans les salles, une performance partagée avec les seuls Titanic, Avatar et Star War : le réveil de la force). Ces dernières soutiennent également la croissance de ses parcs d’attraction quand ses médias sont en difficulté. Or, ils représentent 23,5 milliards de dollars de chiffre d’affaires sur un total de 55,1 milliards en 2017. Ces difficultés se traduisent en Bourse où Netflix a pour la première fois dépassé Disney en mai 2018 : le service de sVoD, qui a encore besoin des marchés pour se financer et n’a donc pas fait définitivement la preuve de l’efficacité de son modèle économique, emporte désormais les faveurs des investisseurs qui prennent acte de l’évolution des modes de consommation des programmes autrefois diffusés en salle et à la télévision.

C’est pour répondre à cette concurrence nouvelle et redoutable, qui repose sur un changement de paradigme dans la consommation, mais aussi dans la production, où Netflix privilégie la diversité et la richesse de l’offre au détriment de la rareté des grandes franchises, que Disney a repensé sa stratégie en août 2017. Le géant américain a annoncé le non-renouvellement de ses contrats avec Netflix, qui distribuait depuis 2012 une partie de son catalogue, et le lancement de ses propres services de sVoD dans le sport, mais également dans les films et les séries (voir La rem n°45, p.43). Ce changement de stratégie de la part de Disney s’est traduit par des acquisitions structurantes. Dans le sport, Disney a pris le contrôle total de BamTech, le service de référence aux États-Unis. En effet, après avoir investi un milliard de dollars dans BamTech en 2016, Disney est monté à 75 % de son capital en 2017, moyennant 1,6 milliard de dollars supplémentaires. C’est sur ce service que s’appuie son offre de streaming dans le sport, ESPN Plus, officiellement lancée le 12 avril 2018 au tarif de 4,99 dollars par mois. Cinq mois plus tard, en septembre 2018, elle comptait déjà un million d’abonnés.

C’est dans les films et les séries que Disney doit d’abord riposter face à Netflix. Pour y parvenir, il doit se positionner sur la sVoD, avec le lancement d’un service prévu en 2019. Disney a d’ores et déjà indiqué que ce service, malicieusement baptisé Disneyflix par la presse, visera d’abord les familles et les enfants alors que Hulu, dont Disney deviendra l’actionnaire majoritaire à la suite du rachat de 21st, visera d’abord un public plus adulte. Disney doit également repenser son modèle de production. Concentré sur des licences phares et un nombre limité de films produits chaque année, Disney doit désormais être en mesure de répondre aux attentes de publics diversifiés qu’il faudra ensuite cibler, et donc de multiplier les productions, les genres et les formats.

À titre de comparaison, Netflix devrait produire 80 films en 2018 quand Universal, le studio le plus prolifique (propriété de Comcast) vise 40 films, tandis que Disney se focalise d’ordinaire sur une dizaine de superproductions. Dans les séries, le constat est identique, la part des séries produites par les services de sVoD augmentant de manière constante (voir La rem n°45, p.74). Pour inverser cette tendance et se positionner notamment sur le cinéma d’auteur américain, Disney s’est mis d’accord en décembre 2017 avec 21st Century Fox pour lui racheter, moyennant 52,4 milliards de dollars (66 milliards de dollars, dette incluse), ses studios, ses chaînes de télévision, sauf Fox News, sa participation dans Hulu, ses services de télévision à l’étranger, dont Star India et les 39 % de Sky. Mais l’opération s’est révélée plus complexe que prévue parce qu’un autre acteur, Comcast, déjà propriétaire de NBC Universal, a souhaité lui aussi muscler son offre de contenus pour préserver ses activités de câblo-opérateur.

Le premier semestre 2018 aura donc été l’occasion d’une bataille entre Disney et Comcast pour le contrôle de 21st et pour celui du groupe britannique Sky. Les deux géants se connaissent bien. En 2004, Comcast avait tenté une OPA sur Disney en proposant 54 milliards de dollars, en vain. Les deux groupes sont ensuite devenus des concurrents directs quand Comcast s’est emparé de NBC Universal en 2011 (les studios Universal et les parcs à thèmes associés, Dreamworks, la chaîne CNBC et le réseau de télévision NBC). Enfin, Comcast a été éconduit une première fois en 2017 par Rupert Murdoch, qui détient le contrôle de 21st Century Fox avec 17 % du capital mais la majorité des droits de vote, quand il a préféré vendre la Fox à Disney. Face à Disney, Comcast avait en effet élaboré une contre-offre à 64 milliards de dollars.

À cette époque, Rupert Murdoch avait préféré l’offre de Disney, certes moins intéressante financièrement, mais qui avait l’avantage d’être payée en actions, ce qui permet d’échapper à une fiscalité importante sur les plus-values, et qui ouvrait des perspectives de croissance plus importantes que celles proposées par Comcast. Par ailleurs, le risque de voir l’opération bloquée par les autorités antitrust était moins élevé à l’époque avec Disney alors que le rachat de groupes de médias par des câblo-opérateurs semblait proscrit du fait de l’interdiction, finalement momentanée, de l’opération AT&T – Time Warner.

Les difficultés de Rupert Murdoch au Royaume-Uni et finalement l’autorisation de la fusion entre AT&T et Time Warner vont toutefois conduire Comcast à retenter sa chance. Au Royaume-Uni, 21st contrôle 39 % du capital de Sky et s’était engagé en 2017 dans la prise de contrôle de la totalité du capital du groupe britannique, une opération déjà avortée en 2014 à la suite de l’affaire News of the World (voir La rem n°32, p.49). Si 21st a obtenu l’accord des actionnaires de Sky pour leur racheter les 61 % du capital non encore détenus, le groupe a toutefois buté sur la Competition and Markets Authority (CMA), l’autorité de concurrence britannique, saisie en septembre 2017 par le ministre britannique de la culture afin d’évaluer si l’opération ne nuisait pas à la diversité des médias au Royaume-Uni.

La famille Murdoch y possède en effet des journaux puissants via News Corp (dont le prestigieux Times et le tabloïd The Sun) quand Sky dispose de la première chaîne privée d’information en continu, Sky News. En contrôlant en totalité Sky, le risque serait alors d’assister à une « foxification » de Sky News, sur le modèle polémique de Fox News aux États-Unis. Comcast a donc saisi l’occasion pour avancer une contre-offre sur Sky, profitant du report de l’opération du fait de l’enquête des autorités de la concurrence. Le 27 février 2018, il a lancé une offre publique d’achat (OPA) sur les 61 % du capital de Sky non encore détenus par 21st à 12,50 livres par action (22 milliards de livres équivalant à 30 milliards de dollars), soit 16 % de plus que les 10,75 livres proposés dans le cadre de l’accord de rachat négocié par 21st. Avec cette OPA, l’objectif de Comcast est de convaincre dans les six mois les actionnaires de Sky de lui céder leurs actions pour franchir la barre des 50 % du capital de Sky et en devenir l’actionnaire majoritaire, avec potentiellement Disney comme minoritaire, grâce aux 39 % du capital détenus par 21st dans Sky.

Avec une telle opération, Comcast peut empêcher Disney de présider aux destinées de Sky, un actif clé dans la stratégie d’internationalisation de Disney. L’opération diminue également, par ricochet, l’intérêt du rachat de 21st par Disney, puisqu’elle enlève à Disney le contrôle de l’un des plus beaux actifs de 21st. Afin d’éviter ce scénario contraire à ses plans, Rupert Murdoch a tenté de répondre aux inquiétudes des autorités britanniques de la concurrence : alors qu’il avait menacé de fermer Sky News, il s’est ensuite engagé à la conserver dans Sky au moins dix ans, et à la céder à Disney en cas de rachat de 21st. Cet engagement sera finalement imposé puisque le Takeover Panel, la commission britannique sur les OPA, a obligé Disney, en avril 2018, à faire une offre sur les 61 % de Sky qu’il ne détiendra pas si aboutissait l’opération de rachat de 21st.

Avec l’autorisation du rachat de Time Warner par AT&T donnée le 12 juin 2018, Comcast va pouvoir dans un second temps tenter de bloquer le rachat de 21st par Disney, tout en laissant ouvert le front engagé sur Sky. En effet, l’autorisation de la fusion AT&T–Time Warner lève l’obstacle dressé par les autorités antitrust à un rachat de 21st par un câblo-opérateur. Le 13 juin 2018, le lendemain de la décision concernant AT&T et Time Warner, Comcast rendait ainsi publique une contre-offre sur 21st Century Fox. La nouvelle offre de Comcast sur 21st s’élève à 65 milliards de dollars en numéraire, soit une prime de 19 % sur l’offre initiale de Disney.

Par ailleurs, Comcast atteste de sa confiance quant à l’aboutissement de l’opération en s’engageant à verser 2,5 milliards de dollars à 21st en cas d’échec du rachat. Le câblo-opérateur s’engage également à financer 1,5 milliard de dollars de pénalités que 21st devra payer à Disney s’il dénonce l’accord de rachat conclu en décembre 2017 au profit de Comcast. Enfin, l’offre de Comcast prévoit des cessions d’actifs pour parer tout risque anticoncurrentiel, le rapprochement dans un même groupe des actifs de 21st et de NBC Universal faisant émerger un géant du cinéma aux États-Unis représentant plus de 40 % des recettes en salles.

Pour éviter que l’accord de rachat de 21st ne soit remis en question, Disney a relevé son offre la semaine suivante, à 71,3 milliards de dollars, contre 52,4 milliards de dollars initialement proposés en décembre 2017. Afin de satisfaire les actionnaires minoritaires de 21st, la nouvelle offre de Disney se fait pour la moitié en actions Disney, l’autre moitié en numéraire. Ce sera finalement l’offre la mieux-disante pour 21st. Une semaine après la contre-proposition de Disney, les autorités américaines autorisaient le rachat de 21st par Disney avec pour seule condition la cession des chaînes sportives régionales.

L’obstacle anti-concentration levé, une surenchère de Comcast devenait difficile, d’autant que le câblo-opérateur est très endetté. Le 18 juillet 2018, Comcast renonçait officiellement à 21st et félicitait Disney pour son acquisition qui fait émerger un géant des médias aux États-Unis et dans le monde. En revanche, Comcast confirmait par la même occasion ne pas renoncer aux 61 % du capital de Sky dans le cadre de l’OPA lancée en février 2018.

Parallèlement à la bataille pour le contrôle de 21st, les enchères n’ont pas cessé pour le contrôle de Sky. Dans un premier temps, l’obstacle concurrentiel a été contourné. Le 21 mai 2018, le gouvernement britannique indiquait ne pas soumettre aux autorités de la concurrence l’offre de Comcast sur Sky, qui ne menace pas l’intérêt général. Deux semaines plus tard, le gouvernement britannique validait l’offre de 21st à condition que la famille Murdoch revende Sky News, une condition qui sera de facto levée avec la vente de 21st à Disney. L’autorisation définitive du rachat a finalement été accordée le 12 juillet 2018, au moment même où 21st décidait de surenchérir sur l’offre de Comcast en proposant désormais 24,5 milliards de livres pour Sky, soit 14 livres par action, contre 10,75 livres précédemment et 12,5 livres pour l’offre de Comcast. Le lendemain, Comcast relevait son offre et proposait désormais 26 milliards de livres pour Sky (34 milliards de dollars). Le jeu des contre-offres était donc parti pour durer jusqu’à ce que le Takeover Panel intervienne afin de lever l’incertitude pesant sur l’avenir du groupe Sky.

L’autorité britannique a fixé dans un premier temps au 22 septembre 2018 l’obligation pour 21st et Comcast de déposer une proposition définitive de rachat de Sky. Les deux acteurs n’ayant pas répondu dans les délais, le Takeover Panel a organisé une procédure d’enchères le jour même pour départager les deux camps : l’offre de Comcast l’a emporté avec 17,28 livres par action contre 15,67 livres pour 21st, ce qui valorise le groupe Sky 30,4 milliards de livres (33,8 milliards d’euros). L’offre ne sera définitive qu’une fois 50 % du capital récolté au prix proposé par Comcast, ce qui ne manquera pas de se produire puisque 21st, avec l’aval de Disney, décidait la semaine suivante de céder les 39 % détenus dans Sky pour 15 milliards de dollars. Comcast devient ainsi un géant européen des médias, en plus d’être un géant américain du câble et de la télévision. Il trouve avec le premier opérateur de télévision payante en Europe les moyens de mieux amortir ses coûts de production, les synergies entre les marchés américain et européen étant nombreuses. En mondialisant sa base d’abonnés, il adopte le même type de stratégie que Netflix qui propose des offres à des tarifs compétitifs parce que sa clientèle est internationale et non nationale, comme l’ont toujours fait jusqu’ici les chaînes de télévision.

Sources :

- « Disney continue d’avancer ses pions dans le streaming », Elsa Conesa, Les Echos, 8 février 2018.

- « Comcast pourrait revenir dans la partie pour Fox », Raphaël Bloch, Les Echos, 13 février 2018.

- « Comcast défie Disney et Fox en proposant de racheter Sky », Pierre-Yves Dugua, Le Figaro, 28 février 2018.

- « Comcast défie Murdoch et Disney en lançant une offre sur Sky », Adrien Lelièvre, Nicolas Madelaine, Les Echos, 28 février 2018.

- « Le sport se réinvente sur les écrans américains », Nicolas Rauline, Les Echos, 13 avril 2018.

- « Comcast se prépare à défier Disney pour lui ravir Fox », Pierre-Yves Dugua, Le Figaro, 9 mai 2018.

- « Comcast envisage une contre-offre pour Fox », Basile Dekonink, Les Echos, 9 mai 2018.

- « Rachat de Sky : Londres laisse la voie libre à Comcast », Les Echos, 22 mai 2018.

- « Comcast entend briser le mariage à 50 milliards de dollars entre Fox et Disney », Chloé Woitier, Le Figaro, 24 mai 2018.

- « Netflix pèse plus lourd en Bourse que Disney », Nicolas Madelaine, Les Echos, 25 mai 2018.

- « Avengers », les héros qui valent 2 milliards », Caroline Sallé, Le Figaro, 13 juin 2018.

- « Comcast-Disney : le match pour le contrôle de Fox est parti pour durer », Nicolas Rauline, Les Echos, 15 juin 2018.

- « Comcast relance la bataille pour 21st Century Fox », Pierre-Yves Dugua, Le Figaro, 15 juin 2018.

- « Disney renchérit de 20 milliards pour la Fox », Elsa Bembaron, Ingrid Vergara, Le Figaro, 21 juin 2018.

- « Face à Comcast, Disney améliore son offre sur Fox », Nicolas Rauline, Les Echos, 21 juin 2018.

- « Fox repasse devant Comcast pour le rachat de Sky », N. M., Les Echos, 11 juillet 2018.

- « Disney a la voie libre pour racheter Fox », Elsa Conesa, Les Echos, 20 juillet 2018.

- « Comcast laisse la Fox à Disney », Pierre-Yves Dugua, Le Figaro, 20 juillet 2018.

- « Disneyflix, la priorité absolue de l’empire Disney », Nicolas Madelaine, Les Echos, 9 août 2018.

- « Duel pour le contrôle de Sky : Comcast bat Fox aux enchères », Alexandre Counis, Les Echos, 24 septembre 2018.

- « 21st Century vend ses 39 % dans Sky à Comcast », Les Echos, 27 septembre 2018.