Qualifiés d’évasion fiscale par ses détracteurs, d’optimisation tout à fait légale par les multinationales concernées, les procédés qui permettent de réduire ses impôts sont nombreux et largement exploités, notamment par les géants du numérique dont l’activité dématérialisée favorise le transfert des bénéfices vers des paradis fiscaux. Si Google, Apple, Amazon ou encore Microsoft sont dénoncés, les vrais coupables sont les Etats qui jouent la carte de l’attractivité fiscale et pervertissent ainsi le système fiscal international. Le G20 a missionné l’OCDE pour repenser ce dernier, alors que l’Union Européenne cherche une position commune sur la taxation des bénéfices des entreprises.

Après être venus au secours des banques et avoir creusé les déficits nationaux à la suite de la crise financière et économique débutée en 2008, de nombreux pays cherchent à optimiser leurs rentrées fiscales à mesure que l’économie se redresse, notamment depuis 2012. A cette occasion, les pratiques d’optimisation fiscale des géants de l’internet sont devenues la cible de nombreuses puissances économiques, celles qui, par leur taille, ont également de très nombreuses dépenses publiques à financer. Etats-Unis, Royaume-Uni, Allemagne, France, Italie et Espagne, pour ne citer que les principaux, sont aux avant-postes d’une mobilisation visant à repenser la fiscalité à l’échelle internationale (voir La REM n°25, p.16).

Une série d’enquêtes nationales et de rapports pour dénoncer l’évasion fiscale

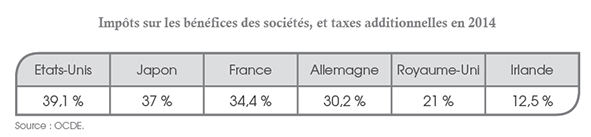

Aux Etats-Unis, Apple a notamment été au centre des critiques. La société, devenue la première capitalisation boursière au monde en 2012 (voir La REM n°25, p.62), fait de véritables efforts pour échapper à l’impôt américain. Elle localise la plupart de ses bénéfices américains dans l’Etat du Nevada, où la fiscalité est très avantageuse, et 70 % de ses bénéfices restent déclarés à l’international dans l’attente d’une amnistie fiscale, les Etats-Unis ne taxant les profits de leurs sociétés qu’après leur rapatriement sur le territoire. Cette stratégie a choqué les Américains, quand Apple a préféré recourir à l’emprunt bancaire pour verser des dividendes en 2013, au lieu d’utiliser ses réserves qui auraient alors été taxées une fois rapatriées. Apple a ainsi emprunté 17 milliards de dollars et les intérêts que l’entreprise paiera sur cette somme seront déduits de ses bénéfices américains, ce qui réduira d’autant son impôt et les finances publiques américaines ! Concrètement, Apple n’était imposé qu’à hauteur de 9,8 % pour ses bénéfices réalisés aux Etats-Unis en 2011, contre 35 % pour l’impôt théorique sur les bénéfices des sociétés, cette imposition allégée ne porte que sur une infime partie de ses bénéfices mondiaux.

Le Sénat américain a donc lancé une commission d’enquête sur Apple depuis mai 2013, qui a révélé que le groupe californien n’avait payé que 6 milliards de dollars d’impôts en 2012 aux Etats-Unis, puis 13 milliards en 2013 pour des profits déclarés de 37 milliards de dollars, ce qui place Apple dans la norme américaine en matière de taux d’imposition. Il manque néanmoins environ 74 milliards de dollars sur les bénéfices déclarés aux Etats-Unis par Apple entre 2009 et 2012 selon le Sénat américain, la facture fiscale étant dès lors fortement allégée. Par ailleurs, sur les 150 milliards de dollars de réserve détenus par Apple, 102 milliards seraient logés dans des comptes à l’étranger, principalement dans des paradis fiscaux. On comprend l’intérêt d’une telle stratégie pour Apple qui affiche un taux d’imposition hors Etats-Unis de 3,7 % sur l’exercice 2013, dix fois moins que le taux d’impôt aux Etats-Unis !

Pour le Sénat américain, Apple pratique en fait l’optimisation fiscale, grâce à un système de poupées russes, depuis l’Irlande, où le groupe détient au moins cinq sociétés qui servent à emboîter les profits jusqu’à les loger dans les sociétés les moins taxées. Les filiales irlandaises représentent ainsi près des deux tiers des profits opérationnels du groupe et fédèrent l’activité du groupe Apple pour le monde, à l’exception du continent américain. Elles bénéficient en Irlande du taux d’impôt sur les bénéfices le plus faible d’Europe (12,5 % officiellement, la Commission européenne soupçonnant un accord avec l’Etat irlandais permettant un taux réel d’imposition de 2 % – voir ci-dessous). Les filiales irlandaises d’Apple servent à encaisser l’essentiel des ventes internationales au nom des « prix de transfert » (transactions intra-groupe entre filiales établies dans des pays différents), une stratégie légale tant que les prix de transfert entre filiales sont ceux moyens du marché. Concernant Apple, les filiales irlandaises achètent à bas prix à leur fournisseur chinois les iPhone et autres iPad, qu’elles revendent avec une très forte commission aux filiales commerciales d’Apple dans le monde. Les profits sont donc pour l’essentiel logés en Irlande.

Mais Apple n’a pas le monopole de l’optimisation fiscale aux Etats-Unis, puisque ce sont 1 375 milliards de dollars de profits qui auraient échappé à l’impôt américain en 2011. Outre Apple, Google est également dénoncé pour avoir créé une filiale aux Bermudes, un paradis fiscal où il a rapatrié 11 milliards de profits en 2011, évitant de payer 2 milliards d’impôts aux Etats-Unis.

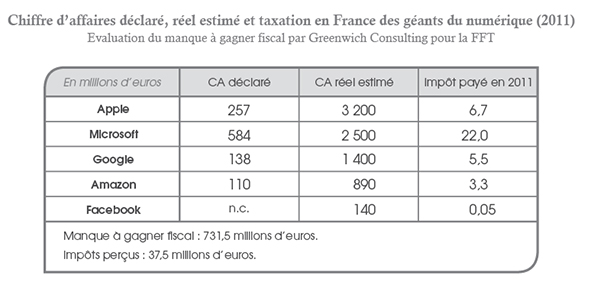

En France, la réflexion sur la fiscalité du numérique a été approfondie et de nombreuses pistes furent envisagées. Après une première période marquée par la dénonciation de l’optimisation fiscale pratiquée par les géants du numérique, l’idée d’une « taxe Google » a été avancée qui aurait été prélevée sur les recettes publicitaires réalisées en France, la « taxe Google » ayant même été votée en France le 13 décembre 2010, avant d’être supprimée en juin 2011, quelques semaines avant son entrée en application. En effet, le risque d’une telle taxe était de pénaliser les régies françaises et le marché du numérique dans l’Hexagone. Une mission d’expertise sur la fiscalité du numérique sera ensuite confiée en juillet 2012 à Pierre Collin, conseiller d’Etat, et Nicolas Colin, inspecteur des finances, qui remettront leur rapport en janvier 2013. Parmi les propositions avancées, le rapport envisage la taxation des données personnelles et pointe surtout l’inefficacité du système fiscal international à l’ère du numérique.

Créé par la Société des Nations dans les années 1920, alors que les firmes commencent à déployer leurs activités internationales et que la tentation de l’impôt est forte à la sortie de la guerre, le système fiscal international vise à éviter la double imposition, une pratique alors courante, l’entreprise payant l’impôt dans le pays du siège et sur chacun de ses lieux de production. Naît alors le concept d’« établissement stable » qui identifie les filiales des firmes à l’échelle internationale, là où est délocalisée une activité de production. La taxation s’appliquera alors exclusivement sur le lieu de production. Or, en dématérialisant une grande partie de l’activité, le numérique permet sans difficulté de contourner les contraintes de l’établissement stable, très fortes à l’ère industrielle. Dès lors, le système fiscal international, conçu pour éviter la double imposition et un trop-plein d’impôts, se transforme paradoxalement en moyen d’optimiser sa fiscalité grâce à l’international. Les bénéfices sont logés dans les pays dont la fiscalité est la plus avantageuse, ce qui génère une forme de dumping fiscal entre les différents pays et des déséquilibres très importants dans la perception de l’impôt.

En réponse à cette perversion du système fiscal international, le rapport Collin et Colin a préconisé la création du statut d’établissement « virtuel » stable, un concept qui localiserait le bénéfice des géants du numérique dans les pays où ils réalisent l’essentiel de leur chiffre d’affaires, même sans filiales localement établies.

A cette réserve près qu’une telle proposition n’a de sens que si elle est adoptée par le plus grand nombre possible de pays, seul moyen de ne pas exclure les pays qui, en l’adoptant, seraient pénalisés immédiatement par leur pratique vertueuse. C’est la raison pour laquelle les gouvernements successifs en France ont, depuis ce rapport, privilégié un traitement international de la question fiscale et abandonné l’idée de toute initiative exclusivement nationale. La France a avancé auprès de l’Union européenne l’idée d’une autorité européenne de régulation des géants du numérique, à l’occasion du sommet européen sur la fiscalité du numérique en octobre 2013, mais c’est l’OCDE (Organisation de coopération et de développement économiques) qui a été privilégiée, l’organisme ne nécessitant pas l’unanimité, à l’inverse de l’Union européenne qui l’impose pour les questions fiscales. Sur le plan national, l’Etat a pourtant agi, mais d’abord en multipliant les contrôles fiscaux auprès de Microsoft (52,5 millions d’euros réclamés après dénonciation d’une méthode de calcul avantageuse pour les prix de transfert), de Google (1 milliard) ou encore d’Amazon (200 millions).

Au Royaume-Uni, l’initiative nationale a été privilégiée. Anticipant la refonte du système fiscal international préconisée par l’OCDE, l’initiative britannique risque toutefois de brouiller la lisibilité du nouveau dispositif fiscal international. Après une audition publique de Google, Amazon et Starbucks, en novembre 2012, le Royaume-Uni n’a eu de cesse de dénoncer l’optimisation fiscale des multinationales alors que le pays a opté pour un taux d’imposition sur les bénéfices parmi les plus faibles d’Europe (21 %), pourtant contourné.

Pour lutter contre cette évasion fiscale, le Royaume-Uni a décidé, seul, d’imposer une taxe sur les profits détournés des multinationales. Présentée le 3 décembre 2014 par George Osborne, ministre des finances, cette taxe doit entrer en vigueur le 1er avril 2015. La taxe sur les profits détournés ne concerne que les grandes entreprises, celles réalisant plus de 10 millions de livres de chiffre d’affaires. Il s’agit d’une imposition de 25 % sur les bénéfices qui auront échappé à l’impôt britannique. Cette taxe vise donc les multinationales qui abusent des prix de transfert et déclarent des profits presque nuls, comme Starbucks qui facture l’utilisation de sa marque depuis les Pays-Bas au point d’être systématiquement déficitaire au Royaume-Uni (voir ci-dessous la technique du « sandwich hollandais »). Sont également concernées les facturations depuis l’étranger de prestations pourtant assurées au Royaume-Uni (cas de Google qui facture depuis l’Irlande).

A dire vrai, l’Italie avait précédé d’un an le Royaume-Uni en votant la première taxe de ce type en Europe, adoptée le 19 décembre 2013 à l’occasion du vote du budget, afin là encore de relocaliser dans la péninsule les impôts des géants du Web. Celle qui a été nommée « Web tax » dans les débats publics a introduit une mesure obligeant les acteurs de l’internet à vendre leur publicité en Italie exclusivement par une filiale italienne, afin d’être taxés localement. Mais cette reterritorialisation fiscale fut contestée notamment par Matteo Renzi, alors dans l’opposition, car elle peut être considérée comme étant contraire au principe de libre concurrence en Europe. Enfin, parce qu’elle ne concerne que le marché publicitaire italien, où Google réalise certes près d’un milliard d’euros de chiffre d’affaires annuel, sa conséquence aurait pu être de faire fuir d’Italie les activités de régie, la même analyse ayant été avancée en France. Dès lors, seule une réponse européenne coordonnée a semblé pouvoir obliger les acteurs de l’internet à revoir leur position, la taille du marché européen ne pouvant pas les laisser indifférents. Dès février 2014, la « Web tax » italienne a donc été annulée par le gouvernement de Matteo Renzi qui privilégie, à l’instar de la France et de l’Allemagne, un traitement international de la question fiscale, a minima au niveau européen, idéalement au niveau des instances de dimension planétaire.

Du G20 à l’OCDE : vers une nouvelle approche fiscale internationale

La nécessité d’une réponse internationale aux stratégies d’optimisation fiscale des multinationales a conduit les pays du G20 à mandater l’OCDE sur la question fiscale dès juillet 2013. En février de la même année, l’OCDE avait déjà publié un premier rapport dénonçant les « pratiques fiscales agressives » qui, quoique légales, témoignent d’un cadre fiscal international dépassé. La libre concurrence fiscale a en effet conduit les multinationales à payer de moins en moins d’impôts, parce que le décalage est très grand entre la localisation des profits et la présence physique des entreprises dans les pays. A l’inverse, les plus petits groupes sont taxés normalement, faute de pouvoir jouer sur les failles de la fiscalité internationale, ce qui crée des distorsions très fortes. Du côté des Etats, certains pays ont fait de l’attractivité fiscale un levier de développement, pour des sommes modiques mais qui, sinon, seraient inexistantes, enlevant aux grandes économies les moyens de lever correctement l’impôt. Ainsi l’OCDE a-t-elle pointé le décalage très significatif entre les montants d’investissements directs étrangers (IDE) et l’économie réelle de micro-territoires comme les Bermudes, les îles Vierges britanniques, Jersey, les Bahamas, les îles Caïmans. En 2010, en l’occurrence la Barbade, les Bermudes et les Îles Vierges britanniques ont reçu plus d’IDE que l’Allemagne ou le Japon selon le FMI. Sur ce point, l’Union européenne n’est pas en reste et certains de ses plus petits Etats ont joué la carte de l’attractivité fiscale au détriment des grandes puissances économiques voisines, à l’instar du Luxembourg, des Pays-Bas, de l’Autriche et de la Hongrie. Le Royaume-Uni pourrait être ajouté à cette liste pour la fiscalité avantageuse accordée aux entreprises dont l’activité est l’exploitation de brevets (le régime fiscal des « patent box »).

Le 16 septembre 2014, l’OCDE a franchi une nouvelle étape en proposant cette fois-ci un plan international d’action pour lutter contre l’érosion de la base d’imposition et le transfert des bénéfices, une pratique d’optimisation fiscale entrée dans la nomenclature sous l’acronyme BEPS (« Base Erosion and Profit Shifting »).

Parmi ses propositions, qui ont vocation à être complétées, l’OCDE demande l’instauration d’une obligation nouvelle pour les multinationales, qui devront s’astreindre à la transparence, dans les pays où elles opèrent, en transmettant chaque année aux administrations fiscales leur chiffre d’affaires, leurs profits, leurs actifs, les impôts payés, etc. (exigence de « Reporting » dans la nomenclature anglaise de l’OCDE).

L’OCDE propose également de mettre fin au chalandage fiscal (« Treaty Shopping »), à savoir l’exploitation de traités bilatéraux d’investissement entre deux pays, afin de loger ses bénéfices dans le pays le « mieux disant » d’un point de vue fiscal. Par exemple, des pays européens ont des conventions fiscales internationales avec les paradis fiscaux des Caraïbes, conventions qui autorisent le transit des flux de bénéfices sans les taxer, l’impôt étant finalement payé aux Bahamas ou aux Bermudes, le taux d’imposition y étant nul ou ridicule. Afin de remédier à ces abus, il est nécessaire de revoir les 3 000 conventions fiscales bilatérales signées entre pays sous l’égide de l’OCDE afin de proposer une convention fiscale unique. Certains dispositifs sont toutefois préservés par l’OCDE, comme les « Patent Box », régime fiscal privilégié pour attirer les centres de recherche des multinationales, comme c’est le cas au Royaume-Uni où les entreprises exploitant des brevets peuvent déduire 33 % de leurs impôts sur les bénéfices en 2013, et 55 % à partir de 2017.

L’OCDE souhaite aussi empêcher la pratique des produits hybrides, qui génèrent une double déduction fiscale grâce aux échanges entre filiales ou filiales et maison mère. A titre d’exemple, une filiale peut être créée dans un pays tiers, financée sur la base d’un prêt par la maison mère, qui est rémunérée en fonction du résultat de la filiale. Une partie des résultats de la filiale sera donc localement considérée comme le remboursement d’un intérêt, et donc déduite du bénéfice imposable. Pour la maison mère, le résultat de la filiale ainsi transféré sera au contraire considéré comme un dividende non imposable (si la maison mère a son siège dans un Etat n’imposant pas les dividendes), au lieu d’être intégré comme résultat. Dès lors, le résultat de la filiale n’est pas taxé au niveau de la maison mère, et il est aussi déduit des impôts de la filiale – d’où la double déduction fiscale. C’est le cas notamment du « sandwich hollandais », souvent dénoncé. Les multinationales ont intérêt à se constituer en holding et à loger le siège de celui-ci aux Pays-Bas, le régime fiscal local n’imposant aucune taxation sur les dividendes et les plus-values de cession. Dès lors, la holding néerlandaise peut même devenir un moyen d’abaisser l’imposition des filiales dans les autres pays du groupe en transformant en dividendes une partie des résultats à l’étranger : c’est la pratique de la double non-imposition où les bénéfices dans les filiales sont transformés en intérêts déductibles des impôts, intérêts qui réapparaissent aux Pays-Bas sous forme de dividendes non imposables.

Enfin, l’OCDE a préconisé une réforme des prix de transfert afin d’éviter la localisation dans les paradis fiscaux des bénéfices des multinationales, alors même qu’elles n’y ont aucune activité réelle.

Ce plan de l’OCDE, formulé par ses 34 pays membres ainsi que par les 10 pays du G20 non-membres de l’OCDE, soit 95 % du PIB mondial, a été débattu lors de la rencontre des dirigeants du G20 à Brisbane les 15 et 16 novembre 2014. Ces derniers se sont engagés à prendre « des mesures pour assurer l’équité du système fiscal international » et « sécuriser les recettes fiscales des Etats ». Ils ont réaffirmé leur engagement en faveur d’une conclusion des travaux de l’OCDE – laquelle se penchera tout particulièrement sur la fiscalité du numérique – à la fin de l’année 2015. A vrai dire, un retour en arrière semble impossible, même si les positions des grandes puissances divergent, notamment sur la fiscalité spécifique au numérique ou sur la propriété intellectuelle. Ainsi, les Etats-Unis ne veulent pas que leurs champions de l’internet soient visés en particulier ; le Royaume-Uni ne souhaite pas que ses aides fiscales à la localisation de la recherche soient dénoncées, etc. Reste que des étapes sont d’ores et déjà franchies dans la refonte du système fiscal international. En effet, depuis 2009, en pleine crise financière, les Etats-Unis ont notamment milité pour la transparence fiscale sur les détenteurs de comptes et l’OCDE avait été missionnée à l’époque. Le 29 octobre 2014, les préconisations de l’OCDE sur ce sujet ont été adoptées par plus de 90 pays lors du Forum global sur la transparence et l’échange d’informations en matière fiscale, le secret fiscal disparaissant ainsi par étapes, le 1er janvier 2017 pour 58 pays, en 2018 pour 34 autres pays. Parmi les signataires, des bastions du secret bancaire vont donc procéder à l’échange automatique d’informations entre les administrations fiscales, à l’instar de la Suisse, du Luxembourg ou encore des Bermudes.

L’Europe, de la problématique fiscale au droit de la concurrence

En Europe, lutter contre l’évasion fiscale est un exercice difficile car toute décision fiscale suppose l’unanimité des Etats membres, dont certains ont joué la carte du mieux disant fiscal pour attirer les entreprises au détriment des Etats voisins. Ainsi, les avancées de l’Union européenne en matière de fiscalité sont rares et elles ont concerné essentiellement la TVA et le secret bancaire. Pour la TVA, le paquet TVA de 2008 indique que la TVA sera payée dans le pays de l’acheteur et non plus dans celui du vendeur à compter du 1er janvier 2015 pour les activités de services en ligne, un moyen d’éviter l’optimisation fiscale en vendant depuis les pays où le taux de TVA est le plus faible. En France, par exemple, une telle mesure devrait éviter à l’Etat de perdre chaque année entre 377 et 754 millions d’euros de recettes fiscales, ces chiffres ayant été établis par Greenwich Consulting sur la base du manque à gagner pour l’année 2011. La crise financière de 2009 a par ailleurs convaincu l’Europe d’avancer sur la fin du secret bancaire, ce qui a conduit l’Autriche et le Luxembourg à y renoncer en mars 2014, rendant possible la révision de la directive de 2003 sur la fiscalité de l’épargne. Dans le même registre, l’Union européenne, et non chaque Etat membre isolément, a été mandatée pour négocier la transparence fiscale sur l’épargne avec la Suisse et quatre micro-Etats du continent, San Marin, Andorre, le Liechtenstein et Monaco.

Concernant cette fois-ci la fiscalité des entreprises, les avancées de l’Union européenne sont moindres et la concurrence fiscale entre Etats membres très rude, faisant de l’Europe l’un des meilleurs endroits au monde pour abaisser son taux d’imposition si l’on est une multinationale. A vrai dire, la règle de l’unanimité bloque l’essentiel des initiatives, une règle qui pourrait être remise en question avec l’apparition de coopérations renforcées entre Etats membres, comme ces onze Etats de l’Union européenne qui ont accepté d’appliquer une taxe sur les transactions financières (TTF) au 1er janvier 2017.

Afin de contourner la règle de l’unanimité et de lutter contre les pratiques d’optimisation fiscale des multinationales, la Commission européenne a lancé une série d’enquêtes sur des multinationales qui, en bénéficiant de régimes fiscaux préférentiels, pourraient voir requalifié ce régime en aide d’Etat. En effet, un avantage fiscal trop important peut être considéré comme une atteinte au droit de la concurrence, ce dernier étant ici mobilisé pour contrer les pratiques fiscales excessives de certains Etats membres. Le 11 juin 2014, la Commission européenne a ainsi ouvert une enquête sur Apple en Irlande, sur Fiat au Luxembourg et sur Starbucks aux Pays-Bas afin de savoir si « ces grandes multinationales paient leur juste part d’impôt », selon Joaquin Almunia, alors commissaire européen à la concurrence. A chaque fois sont visés les « tax ruling », des accords fiscaux entre un Etat et une entreprise sur la fixation des prix de transfert de l’entreprise, donc sur l’impôt réel des entreprises, les prix de transfert permettant de moduler les bénéfices affichés entre filiales. Ainsi, concernant Apple, la Commission européenne soupçonne la multinationale de bénéficier d’un taux d’imposition en Irlande de 2 %, contre 12,5 % pour les autres entreprises irlandaises.

La pression de la Commission européenne, celle de ses plus importants Etats membres et celle de Washington ont produit depuis leurs premiers résultats. Le 14 octobre 2014, l’Irlande et la Suisse ont annoncé qu’ils mettaient fin à des dispositifs fiscaux avantageux. L’Irlande supprime au 1er janvier 2015 le dispositif dit du « Double Irish », un dispositif étendu jusqu’en 2020 pour les entreprises déjà établies en Irlande et qui en bénéficient, ce qui est notamment le cas de Google. Ce dispositif consiste à créer une société holding en Irlande qui va récupérer des filiales réparties dans le monde les bénéfices liés à l’exploitation des droits de propriété intellectuelle (brevets essentiellement). Cette société holding est ensuite autorisée à délocaliser son centre de management effectif dans un paradis fiscal, en l’occurrence les Bermudes pour Google, où remonte une partie des bénéfices qui échappent ainsi à l’impôt (aux Bermudes, le taux d’impôt sur les bénéfices est de … 0 %). Quant à la Suisse, elle a mis fin aux régimes fiscaux avantageux imaginés par ses cantons pour attirer les sièges d’entreprises européennes.

Enfin, la révélation par quarante médias internationaux, le 6 novembre 2014, des accords de « tax ruling » passés par le Luxembourg avec 340 multinationales entre 2002 et 2010, période où Jean-Claude Juncker, le nouveau président de la Commission européenne, était à la tête du pays, a fortement contribué à faire céder les pays opposés à une harmonisation progressive de la fiscalité des entreprises en Europe. Certes, les accords de « tax ruling » entre Etats et multinationales sont pratiqués par 22 des 28 pays de l’Union européenne, leur avantage étant de garantir aux entreprises une visibilité fiscale dans la durée. Mais parce que ces accords ne sont pas rendus publics, des dérives sont possibles et, en période de forts déficits publics, ce qui est légal n’est pas toujours équitable. Autant dire que la pression politique très forte a conduit le Luxembourg à soutenir, alors qu’il s’y opposait initialement, le projet de directive européenne « mère-fille », et cela dès la veille de la publication par les journaux des accords de « tax ruling » passés par le Grand-Duché. La directive « mère-fille » est celle qui définit les rapports entre société mère et filiales, là où s’organise l’optimisation fiscale en localisant au bon endroit les bénéfices. Le ralliement du Luxembourg à ce projet a dès lors isolé les derniers opposants, la Belgique, les Pays-Bas et Malte. Après le ralliement de la Belgique, les Pays-Bas, concernés par l’enquête sur Starbucks, ont finalement levé leur veto le 9 décembre 2014, rendant très probable la révision de la directive mère-fille. Celle-ci sera notamment complétée d’une clause anti-abus qui autorisera les Etats membres à sanctionner les transferts entre société mère et filiale quand une filiale s’avère être une simple boîte aux lettres fiscale, sans activité économique réelle. Enfin, les Pays-Bas, qui doivent prendre la présidence de l’Union européenne au premier semestre 2016, se sont également engagés à soutenir à cette occasion l’initiative de la Commission européenne en faveur d’une transparence sur les accords de « ruling », un projet de directive devant être déposé en ce sens en 2015 par Pierre Moscovici, commissaire européen à la fiscalité.

Sources :

- « Google, Amazon, Apple : le rapport qui accuse », Alexandrine Bouilhet, Le Figaro, 13 février 2013.

- « Les géants du Net accusés de tricher sur leurs revenus », S.G., Les Echos, 18 avril 2013.

- « Apple, symbole de l’évasion fiscale à grande échelle », Solveig Godeluck, Les Echos, 22 mai 2013.

- « Le G20 s’attaque à l’optimisation fiscale des multinationales », Anne Cheyvialle, Le Figaro, 19 juillet 2013.

- « Le débat sur la « taxe Google« tourne au bras de fer en Italie », Pierre de Gasquet, Les Echos, 19 décembre 2013.

- « L’Italie, premier pays d’Europe à voter une « taxe Google« », L.R., Le Figaro, 23 décembre 2013.

- « Bercy face au casse-tête de la fiscalité 2.0 », Geoffroy Marain-Joris, Les Echos, 3 juin 2014.

- « La Commission européenne s’attaque à l’optimisation fiscale des multinationales », Renaud Honoré, Les Echos, 12 juin 2014.

- « Le plan de l’OCDE pour lutter contre l’optimisation fiscale des multinationales », Renaud Hiault, Les Echos, 17 septembre 2014.

- « Bruxelles reste mobilisé contre les pratiques fiscales d’Apple », Renaud Honoré, Les Echos, 30 septembre 2014.

- « Bruxelles s’attaque aux privilèges fiscaux d’Apple en Irlande », Jean-Jacques Mével, Le Figaro, 30 septembre 2014.

- « L’Irlande supprime l’avantage fiscal pour Google et autres Apple », Anne Cheyvialle, Le Figaro, 15 octobre 2014.

- « L’Irlande et la Suisse suppriment des dispositifs d’optimisation fiscale pour les entreprises », Catherine Chatignoux et Anne Bauer, Les Echos, 15 octobre 2014.

- « Fiscalité : près de 90 pays vont mettre fin au secret bancaire », Richard Hiault, Thibaut Madelin, Les Echos, 30 octobre 2014.

- « Une clause anti-abus en débat à Bruxelles », A.B., Les Echos, 7 novembre 2014.

- « UE : Juncker fragilisé par la LuxLeaks », Jean-Jacques Mével, Le Figaro, 7 novembre 2014.

- « LuxLeaks : Juncker contre-attaque sur la transparence fiscale », Anne, Bauer, Les Echos, 13 novembre 2014.

- « Le Royaume-Uni crée la « taxe Google« , une première mondiale », Anne Cheyvialle, Le Figaro, 4 décembre 2014.

- « Fiscalité : sous pression, le Luxembourg donne des gages à ses voisins », Anne Bauer, Les Echos, 10 décembre 2014.

- « « Taxe Google« : le cavalier seul du Royaume-Uni sous le feu des critiques », Vincent Collen, Les Echos, 11 décembre 2014.